Cómo calcular el flujo de caja libre

Contenido del Artículo

Al abrir un negocio necesitamos de muchas cosas más que solo las ganas de hacerlo, por ejemplo el dinero que se invierte en nuestra empresa, el costo de la maquinaria y servicios indispensables para hacer crecer nuestro negocio, el pago de nuestros empleados y por su puesto esto acarrea también intereses e impuestos los cuales después de todo deben ser respondidos con sumas monetarias para liquidar las deudas justamente.

Para esto existe el Free Cash Flow, o flujo de caja libre, que es el valor total de nuestra empresa el cual obtenemos anualmente al calcular restando los beneficios que nuestra empresa ha adquirido durante el año y las deudas que debemos liquidar obteniendo el valor neto de nuestra empresa.

Es importante contar el crédito final que nos dé el valor neto de la empresa, pues este generalmente es el que destinamos a bancos y a inversores que colaboren en el crecimiento de nuestro negocio, por eso es importante encontrar el flujo de caja libre que hemos obtenido, pues este es el beneficio final de nuestra empresa con el que compensamos las deudas acumuladas.

No es realmente difícil calcular el flujo de la caja libre, pero para los nuevos empresarios puede resultar difícil o extraño tratar de saber qué es o cómo se hace, así que tranquilo, mira cómo calcular el flujo de caja libre.

Instrucciones para calcular el flujo de caja libre

- Comenzaremos por dejar en claro que el flujo de caja libre, es una cantidad de dinero que la empresa encargada deja libre como crédito para socios, accionistas, bancos asociados, contribuyentes o cualquier clase de inversores que hayan trabajado con la empresa. Es muy importante contar con el flujo de caja libre o “free cash flow”, como se le conoce en inglés, pues con él podemos ver las ganancias netas que obtenemos al finalizar. Utilizamos el FCL (Flujo de Caja Libre), como una compensación para las deudas que tenemos a nuestros inversores, esto lo hacemos después de restar el NOF (Necesidades Operativas de Fondos).

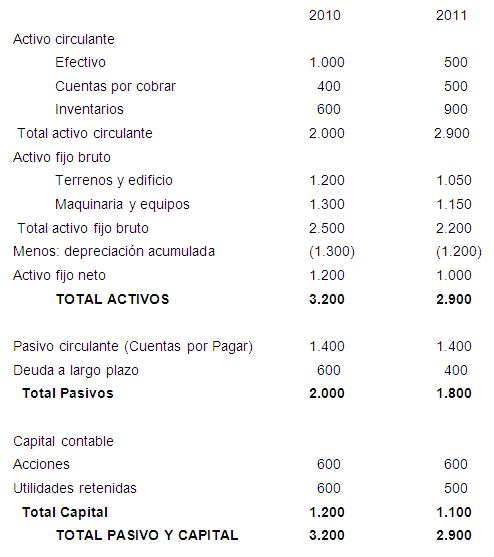

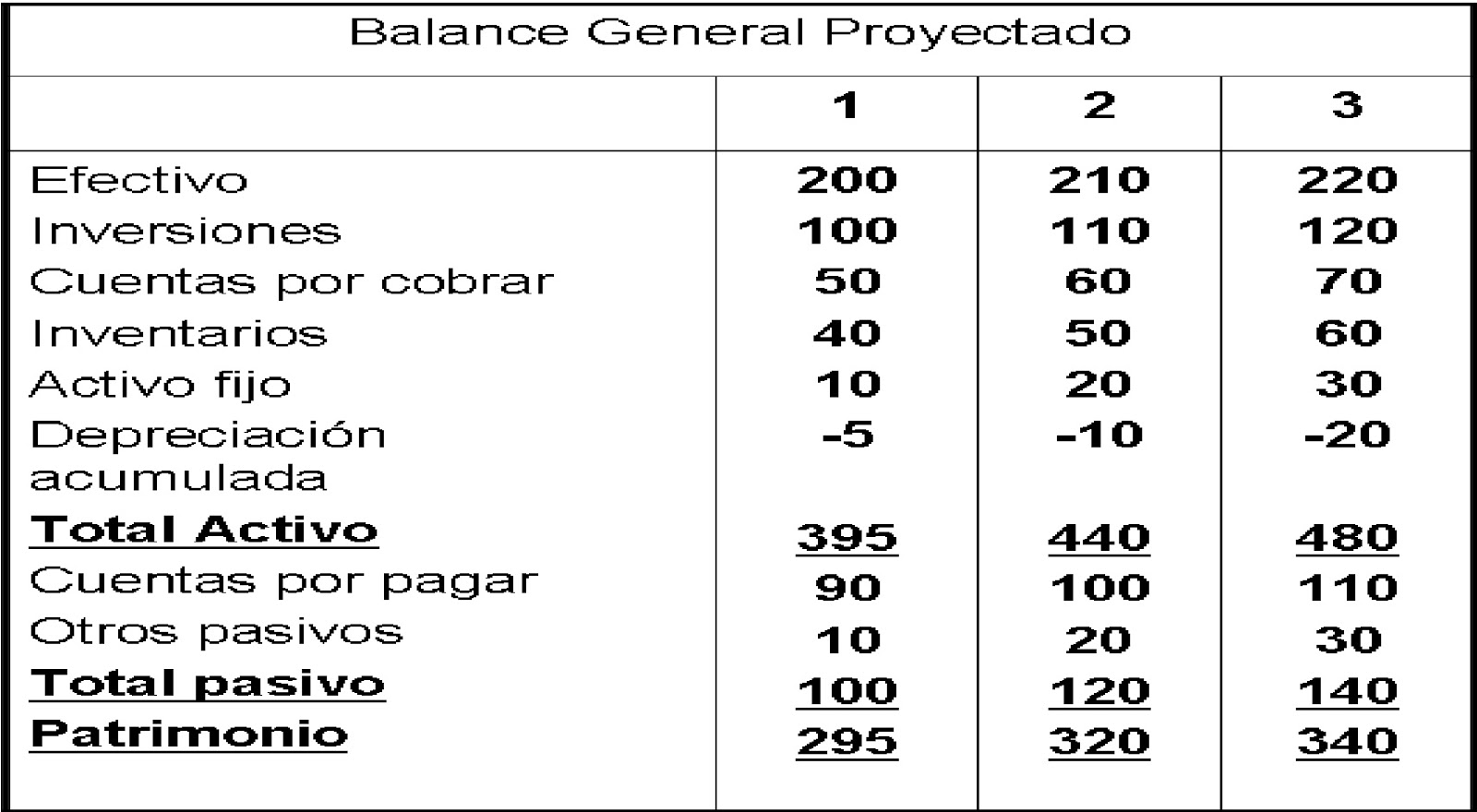

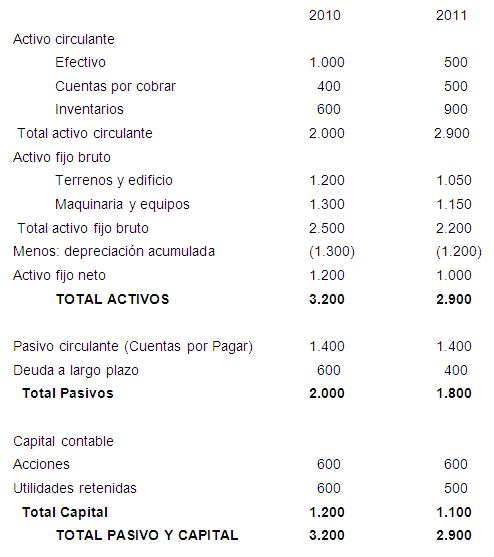

- Para calcular el flujo de caja libre, debemos restar los gastos generales y el coste de las ventas, es decir, el margen operativo bruto menos la amortización. Esto será igual al beneficio neto, (previo a los intereses) más la amortización, menos las inversiones fijas activas (A) y el NOF, es decir, este es el resultado del flujo de caja libre (FCL).

- Es necesario restar desde un principio la amortización, porque existen gastos previos que causan una ligera depresión en el efectivo de la empresa, es decir, en las ganancias monetarias, como lo serían los gastos en máquinas, empleados y servicios que usamos para contribuir al desarrollo y crecimiento del negocio así como también sus ganancias. Por eso antes de comenzar el cálculo de los impuestos acumulados, es necesario que al obtener los ingresos anuales definitivos restemos esta amortización del efectivo total desde el comienzo ya que los impuestos también deben ser pagados, sin embargo después de esto se vuelve a sumar esta misma cantidad que sigue formando parte de la caja libre.

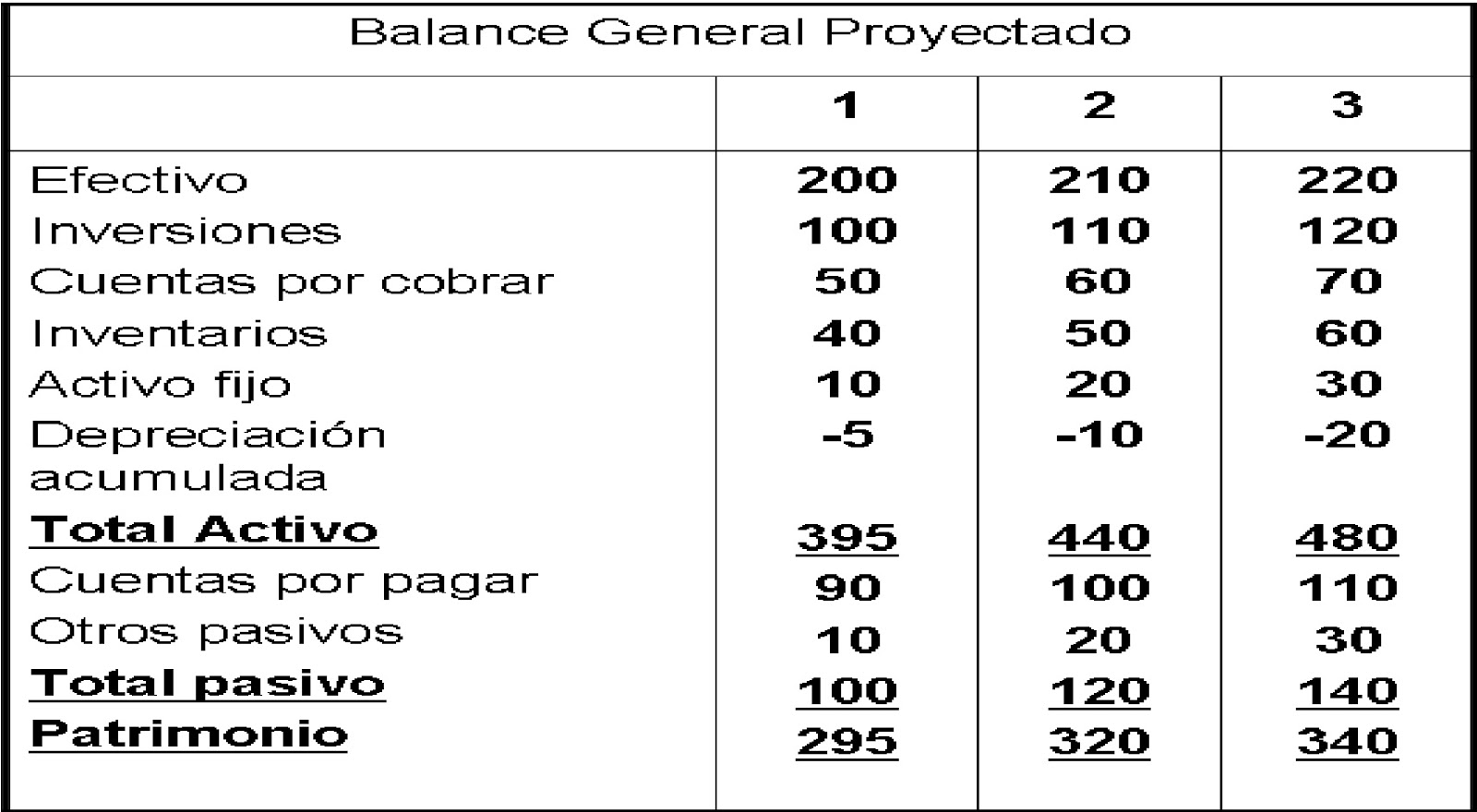

- Esto sucede de manera que si en lugar de dejar al año siguiente las mismas estadísticas y actualizaras el flujo de la caja libre, estarías obteniendo el valor monetario total de tu empresa y de esta manera seguiría pasando al año siguiente y el siguiente de este. La caja es igual que si sumaras clientes más las existencias y restaras a tus proveedores.

- Si aún no has entendido bien lo que te estamos explicando, no te apures, mira este ejemplo; si nuestras ventas son de 10000 euros al finalizar el año, a esa suma le restaremos los costos de las ventas de 3000, restaremos también los gastos generales de 1000, restaremos luego la amortización que obtenemos de 400 y los impuestos de 1960 euros, luego sumaremos la amortización de 200 euros porque ésta sigue formando parte de la caja, luego restaremos el efectivo obtenido de las inversiones activas fijas de 600 euros y las inversiones de necesidades operativas de fondos de 400 euros, al terminar vemos que el resultado que obtenemos en el flujo de la caja con un total de 3040 euros es al final del año el flujo de la caja anual.

- Ahora si lo que deseas es calcular el flujo de la caja libre de tu empresa, sigue estos pasos, primero obtén toda la suma de beneficio bruto que adquiriste a lo largo del año, ahora réstale los costes de tus ventas, y de los gastos de las ventas, después de esto resta la amortización y suma los demás ingresos de tu empresa, este es el crédito total antes de restar intereses o impuestos. Ahora resta los intereses e impuestos que faltaban, suma de nuevo la amortización, este resultado es el flujo de la caja libre en bruto, lo que falta es que restes las inversiones activas fijas y las inversiones circulantes del total de esta suma, obteniendo al final el resultado del efectivo total libre de la caja de tu empresa y su valor neto.

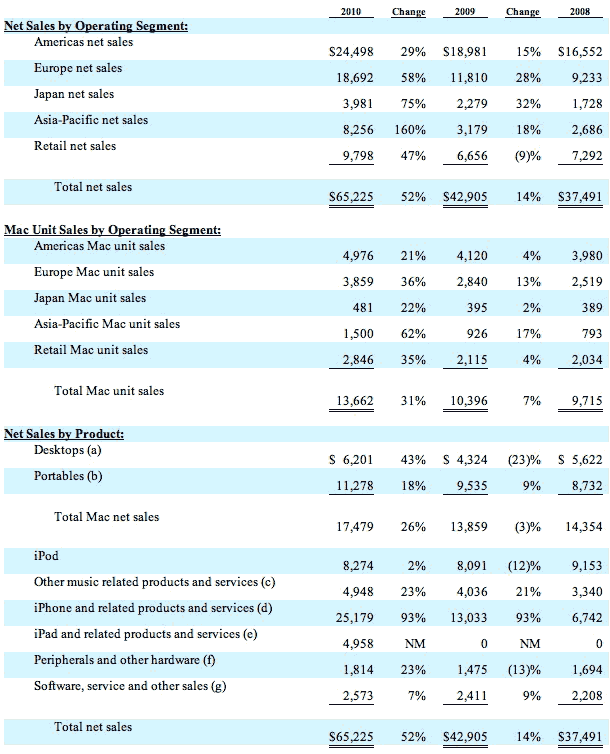

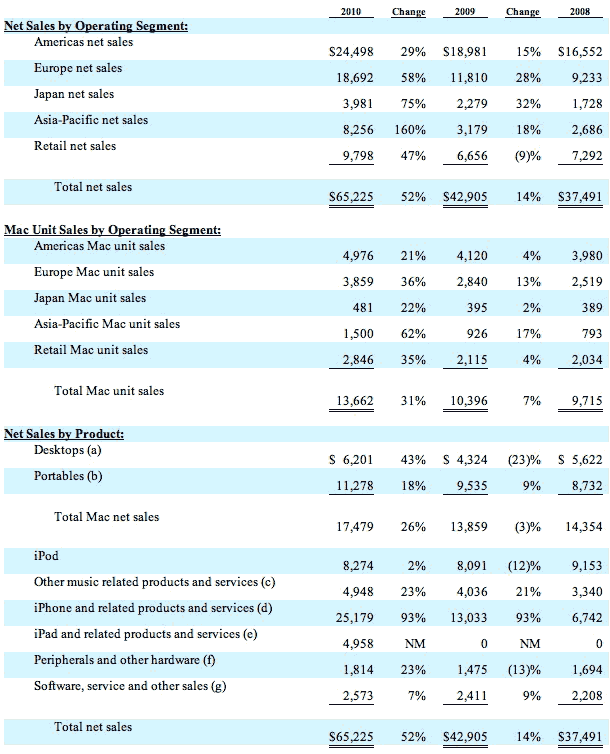

- Puedes hacer uso de un informe anual, que muestre las ganancias de tu empresa durante el año, así tendrás conciencia del efectivo que ha ganado tu empresa y podrás hacer las operaciones necesarias para calcular el flujo de la caja libre, a este formulario se le llama Formulario 10-K. en cuanto tengas este formulario es momento de que tomes la calculadora o el papel y la pluma y comiences la operación

.

. - Recuerda que para calcular el flujo libre de la caja solo hace falta restar el coste de las ventas, los gastos generales, esto nos dará el margen operativo en bruto, al que le restaremos la amortización, después obtendremos el beneficio de impuestos e intereses (BAAIT) al que le restaremos los impuestos esto nos dará el Beneficio Neto, sumamos nuevamente la amortización y restamos a las inversiones activas fijas y las circulantes, y listo, este resultado es el Flujo de Caja Libre.

¿Que necesitas para calcular el flujo de caja libre?

- Saber realizar operaciones de cálculo básicas

- Un papel o libreta donde escribir

- Formulario 10-K

- Lápiz o bolígrafo

Consejos para calcular el flujo de caja libre

- Te recomendamos también calcular el descuento del flujo de caja libre (DCF) para saber el valor del crédito que obtengas con tu empresa.

.

.